SPACs erleben in den USA seit dem Corona-Jahr 2020 ein Allzeithoch. Doch auch der „Börsengang durch die

Hintertür“ erfordert gute Vorbereitung und strategisch kluge Kommunikation. Auch wenn der SPAC-Prozess einiges am

Börsengang vereinfacht, stehen nämlich wichtige Aufgaben für den Börsengänger an. Wären deutsche Unternehmen mit

mehr Chancen oder Risiken konfrontiert?.

Wiesbaden, 10. September 2021. 248 SPACs sind in den USA 2020 an

die Börse gegangen. So viele wie nie zuvor. Und auch in diesem Jahr hat es dort schon

über 300 solcher Börsengänge gegeben. Für den deutschen Mittelstand ist das auf den ersten Blick eine große

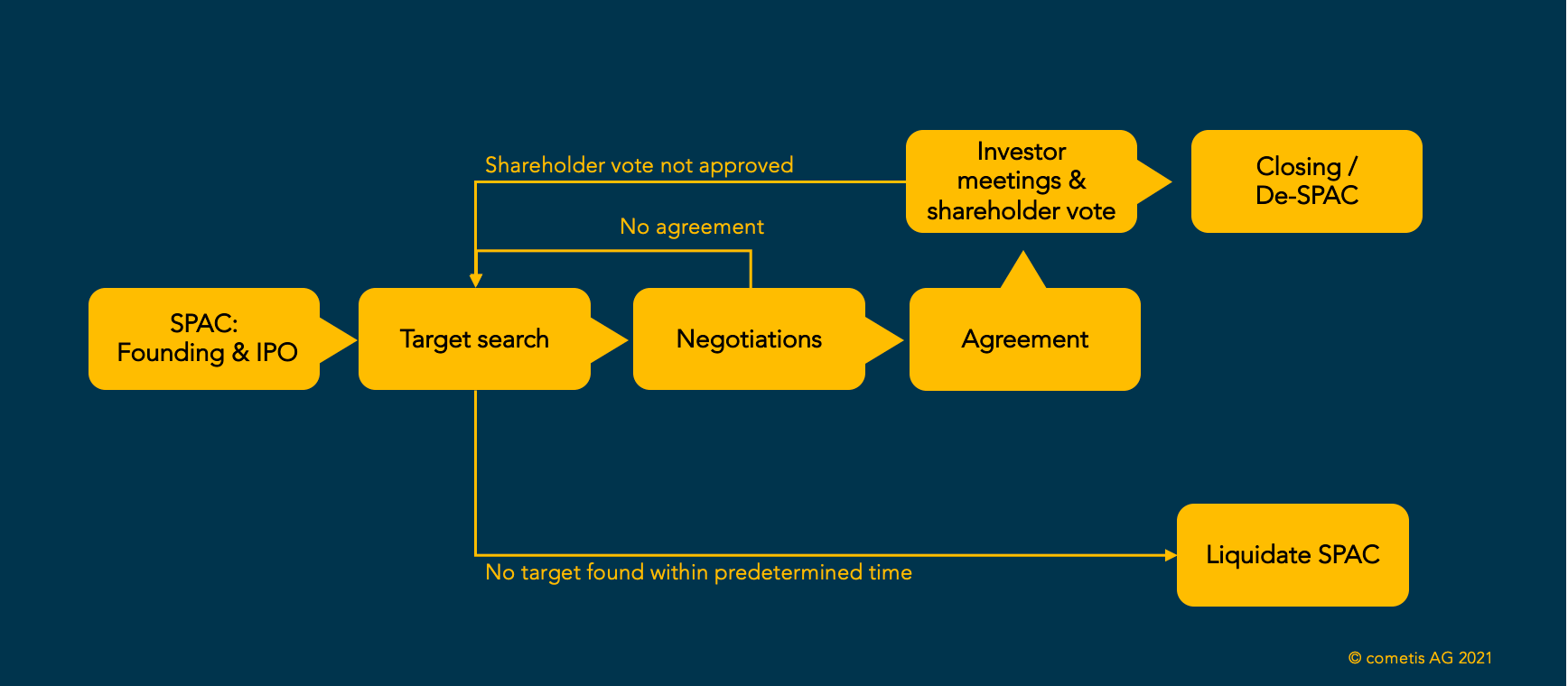

Chance. Ein Initiator gründet eine Zweckgesellschaft, um ein anderes Unternehmen zu übernehmen und sammelt dafür Geld

von Investoren. Diese Gesellschaft ist eine leere Firmenhülle, da sie keine eigenen Geschäftsaktivitäten hat. Dadurch

ist es deutlich einfacher einen SPAC an die Börse zu bringen als ein gewöhnliches Unternehmen. Für (deutsche)

Wachstumsunternehmen kann das ein Vorteil sein.

Die Investoren wissen zu diesem Zeitpunkt nicht, welches Unternehmen sie schlussendlich aufkaufen und an die Börse

bringen. Sie kennen lediglich die Branche und die Kriterien, die der Initiator bei der Auswahl des Unternehmens

heranzieht. Zwei Jahre hat der Initiator dann Zeit, ein geeignetes Unternehmen zu finden, mit diesem zu fusionieren und

es somit „durch die Hintertür“ an die Börse zu bringen.

Ist der IPO durch einen SPAC wirklich leichter?

Das aufgekaufte Unternehmen kommt ohne den komplizierten und kostenintensiven IPO-Prozess an die Börse. Investoren sind

bereits vorhanden, die Auflagen sind erfüllt, eine Provision bleibt dem Unternehmen erspart. Doch wenn Sie jetzt

glauben, dass der Börsengänger den SPAC-Prozess entspannt von außen beobachten kann, liegen Sie falsch. Auch einen

SPAC-Börsengang müssen Sie genau planen und kommunikativ begleiten. Das ist komplizierter, als es vielleicht zuerst

scheint, insbesondere wenn der SPAC in den USA gelistet ist, denn dort kommen viele Folgepflichten auf Sie zu.

Kommunikative Herausforderungen

Zunächst müssen Sie den SPAC-Initiator von Ihrem Unternehmen überzeugen. Dafür benötigen Sie eine überzeugende Story, in der auch das Thema ESG eine tragende Rolle

spielen muss. Eine gute Equity- und ESG-Story fällt nicht vom Himmel. Sie sollten sich daher professionell

coachen lassen und das alles entscheidende Gespräch intensiv üben. Sollte Ihnen ein SPAC-Initiator absagen, gestaltet

sich Ihre weitere Suche schwierig. Schlechte Nachrichten sprechen sich schnell herum. Gehen Sie gut vorbereitet in Ihr

Gespräch und überzeugen Sie mit einer guten Präsentation.

Außerdem müssen Sie die Medienansprache sowohl in Ihrem Heimatmarkt als auch zusätzlich in den USA planen. Das Risiko

eines Leakage ist sehr groß – die jeweilige Branche und Medien beäugen vielversprechende Unternehmen genau. Seien Sie

auf einen Leakage gefasst und überlegen Sie sich vorher, wie Sie mit diesem umgehen. Unternehmensvorstand, Assistenz und

PR-Team müssen wissen, was im Ernstfall zu tun und zu sagen ist. In den USA herrschen strenge Regeln, wann welche

Informationen kommuniziert werden dürfen.

Post IPO beginnt der Marathon

Während des SPAC-Prozesses in den USA müssen Sie wichtige Dokumente sammeln, Investoren-Präsentationen erstellen, eine

vollständige IR-Website aufbauen und einen Kommunikationsplan für Zulieferer und Mitarbeiter festlegen. Außerdem sind

Sie dort dazu verpflichtet, der SEC nach der Fusion verschiedenste Informationen und Mitteilungen zur Verfügung stellen.

Nach dem Börsengang kommen viele Folgepflichten auf Sie zu. Ein SPAC in den USA ist ein komplizierter, aber nicht

unlösbarer Weg an die Börse. Die Erwartungen sind anders und deutlich höher als in Deutschland, alle Entwürfe müssen auf

Englisch verfasst sein. Zudem herrscht in den USA ein anderes Rechtssystem, mit dem Sie sich vertraut machen müssen.

Gleichzeitig dürfen Sie aber auch Ihren Heimatmarkt nicht vergessen und ihn mit den nötigen Informationen versorgen.

Sie sehen also, dass auch bei einem SPAC einiges an Arbeit auf Sie zukommen wird. All diese verschiedenen Schritte

müssen Sie strukturiert angehen, um den festen Zeitplan einzuhalten. Sobald Sie Ihren Börsengang bekanntgeben, sollte

Ihre Unternehmensstory feststehen, die gezielten Interviews, Mitteilungen und Informationen sollten fertig sein und auf

ihre Veröffentlichung warten. Sie müssen die Communications Guidelines streng beachten. Das Thema ESG sollten Sie fest

in Ihren Kommunikationsplan einbauen, denn der Impact Ihres Unternehmens spielt

(nicht nur) für SPACs eine entscheidende Rolle. Es lohnt sich also auch bei einem SPAC auf die Hilfe eines

Kommunikationsprofis zu vertrauen und sich helfen zu lassen.

Sie brauchen Unterstützung bei der optimalen SPAC- oder IPO-Kommunikation in den USA und Deutschland. Wir helfen

Ihnen gerne. Melden Sie sich hier.

Michael Diegelmann hat über 50 Unternehmen an die Börse gebracht und Erfahrungen in über 250 Investor Relations und

ESG-Projekten gesammelt. Er ist seit 1997 im Bereich Kapitalmarktkommunikation tätig und ein ausgewiesener Experte in

ESG-Themen.